Risico's van de langdurig lage rente

Nieuws -> InformatiefBron: DNB

30-04-2016

Op de internationale financiële markten was het afgelopen halfjaar sprake van toenemende nervositeit, wat mede werd veroorzaakt door tegenvallende mondiale economische ontwikkelingen. Mede door het ruime monetaire beleid van de ECB zal de rente naar verwachting langdurig laag blijven. Een langdurig lage rente heeft negatieve gevolgen voor de solvabiliteit van pensioenfondsen en verzekeraars. Daarnaast kan gewenning aan een lage rente optreden, wat huishoudens en bedrijven met hoge schulden in problemen kan brengen wanneer de rente op termijn terugkeert naar een normaler niveau. Nederlandse banken staan er qua winstgevendheid en kapitalisatie relatief goed voor. Ondanks de lage rente blijven hun rente-inkomsten vooralsnog op peil. Dit concludeert het vandaag gepubliceerde Overzicht Financiële Stabiliteit (OFS) van De Nederlandsche Bank.

De Nederlandse economie herstelt en de woningmarkt trekt aan. De verwachting is dat het herstel van de woningmarkt zal doorzetten. Dit herstel geeft ruimte voor het volgende kabinet om de woningmarkt schokbestendiger te maken, door de versobering van de hypotheekrenteaftrek te versnellen en de LTV-limiet na 2018 geleidelijk tot 90 procent te verlagen. Omdat dit tot een grotere vraag naar huurwoningen zal leiden, is flankerend beleid nodig, gericht op meer aanbod van huurwoningen. Ondanks de herstellende woningmarkt bevindt de kredietgroei zich onder de langjarige trend. Dit is een belangrijke reden voor DNB om de contracyclische kapitaalbuffer voor de bancaire sector op nul te laten staan.

(Bron DNB - 2016)

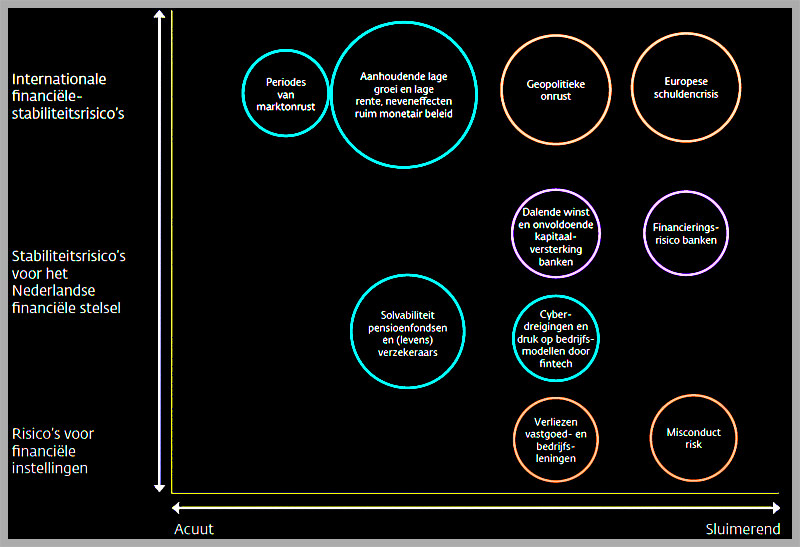

De risicokaart geeft een schematisch overzicht van de belangrijkste risico's voor de financiële stabiliteit. De grootte van een cirkel geeft de omvang van het risico weer

De langdurig lage rente vormt vooral voor pensioenfondsen en verzekeraars een grote uitdaging. Het is belangrijk, dat pensioenfondsen en verzekeraars zich bewust blijven van het oplopende verschil tussen de ultimate forward rate (UFR) en marktrentes. Voor huishoudens en bedrijven met hoge schulden brengt een langdurig lage rente het risico van gewenning met zich mee, waardoor ze in de problemen kunnen komen als de rente op termijn terugkeert naar een normaler niveau. Huishoudens met hoge, en grotendeels aflossingsvrije, hypotheken en MKB-sectoren die verzwakt uit de crisis zijn gekomen zouden er goed aan doen de huidige lage rentelasten te gebruiken voor het vergroten van hun financiële weerbaarheid.

In dit OFS is ook aandacht voor de recente opmars van fintech, een ontwikkeling waar DNB in principe positief tegenover staat. Technologische innovatie in de financiële sector biedt immers veel kansen en kan de financiële stabiliteit ten goede komen. Tegelijkertijd brengt innovatie risico’s met zich mee, zeker wanneer sprake is van een snelle transitie. DNB zoekt daarom naar een zorgvuldige balans tussen het ruimte geven aan nieuwe initiatieven en het in oog houden van risico´s. Voor de financiële sector is het belangrijk voorbereid te zijn op de uitdagingen die fintech met zich meebrengt.

Zie hier voor een terugblik op de belangrijkste gesignaleerde financiële stabiliteitsrisico’s, aanbevelingen en acties van DNB sinds 2011 en hier voor een overzicht van alle macroprudentiële instrumenten. Overzicht Financiële Stabiliteit in Nederland - voorjaar 2016 (PDF, 1.8 MB) Cijferreeksen bij grafieken OFS april 2016 (XLSX, 218.7 kB)